备受市场关注的新三板精选层终于要来了。截至目前,获得证监会核准的精选层企业数量已达32家,市场预计将于7月底统一挂牌。

若从2006年中关村科技园区非上市股份公司进入代办股份系统进行转让试点算起,“新三板”这个名词已经存在了14年。

纵观新三板的发展历史,每一个向前迈进的关键节点都以重大改革为标志。2013年,明确了全国股转系统的市场性质和定位,扩大服务范围,推出了分层制度,改革交易制度、信息披露制度等。而自2019年启动的全面深化改革,公开发行并设立精选层,使得优质企业上市渠道打通,实现多层次资本市场互联互通。

精选层+转板制度 新三板新时代来了

新三板精选层正在跑步前进,打新已经启幕。

对新三板来说,分层制度是改革的重头戏。2019年10月25日,证监会启动全面深化新三板改革,重点措施包括设立精选层,优化发行融资制度,建立挂牌公司转板上市机制等。2019年11月至今年初,改革各项政策和业务规则逐步出炉,精选层遴选标准、公开发行机制等规则明确。

什么是精选层?在精选层设立后,新三板市场将形成“基础层-创新层-精选层”的三层市场结构,精准满足不同类型、不同发展阶段企业的差异化需求。

此前,新三板对于合格投资者的认定标准一直保持较为谨慎的态度,设立了500万元资产的硬性准入指标,这一方面保护了普通投资者,另一方面也成为制约新三板流动性的一大障碍。改革后,精选层要求个人投资者证券资产不低于100万元,创新层要求不低于150万元,基础层要求不低于200万元,门槛大大降低。

此外,转板上市机制被认为是本次改革的一大亮点,企业在精选层挂牌满一年后可以转板至科创板、创业板上市。这意味着,企业可以在精选层先进行公开发行,经过一年挂牌成长后,满足标准即可申请转板,上市时间大大缩短,打通了企业成长壮大的市场通道,给企业更多选择。

“对于企业来说,转板上市机制可缩短新三板企业登陆A股时间,那些财务状况良好或创新能力较强、市场认可度较高、具有较高公众化水平的优质企业可根据自身情况寻找符合自身定位的资本市场,随着企业的成长有不同层次的资本市场助力。对于市场来说,转板上市机制有助于充分发挥新三板承上启下的作用。”开源证券中小企业服务部负责人彭海表示。

如今,精选层跑出加速度。截至7月15日,精选层受理企业数量达到70家,32家企业已通过核准,进入发行阶段。另外还有近200家挂牌公司公告拟冲击精选层。

从“老三板”到“新三板”

新三板是一个市场俗称,在不同阶段有不同的指代、不同的内涵。

区别于新三板的是“老三板”。2001年,为解决原STAQ、NET两网和退市公司的流通股转让问题,国务院批准设立了证券公司代办股份转让系统,由中国证券业协会实施具体管理,市场俗称“老三板”。

为支持中关村高新技术企业发展,2006年,经国务院批准,证监会允许北京中关村科技园区内具备资质的非上市股份公司进入代办股份转让系统进行股份报价转让试点。为与“老三板”相区隔,市场将中关村试点俗称为“新三板”。首批挂牌转让的有2家中关村企业,后期增至百余家企业。

2012年7月,国务院批复同意设立全国股份转让系统,并在北京中关村试点的基础上,将上海张江、武汉东湖、天津滨海高新区纳入试点范围。

2013年1月16日,全国中小企业股份转让系统举行揭牌仪式,2月8日发布首批业务规则。原代办股份转让系统的业务规则全部废止,原“新三板”挂牌公司按新业务规则履行必要程序后成为全国股转系统挂牌公司。全国股转系统单设板块承接原“老三板”公司。

2013年6月19日,国务院第13次常务会议决定将全国股份转让系统试点扩容至全国。

2013年12月13日,《国务院关于全国中小企业股份转让系统若干问题的决定》发布,明确了全国股转系统是依据证券法设立的全国性证券交易场所,“境内符合条件的股份公司均可通过主办券商申请在全国股转系统挂牌,公开转让股份,进行股权融资、债权融资、资产重组等”,并将试点范围扩大至全国。当年12月31日,全国股转公司开始面向全国接收企业挂牌申请,新三板结束了在国家高新园区内的小规模、区域性试点,迈向全国。

此时的新三板,成为目前大众所熟知的新三板。中关村试点和全国股转系统,市场都俗称“新三板”,但二者有着实质区别。代办股份转让系统只是证券公司的一项柜台业务,不是经批准设立的证券交易场所,没有关于市场性质的法律定位。全国股转系统是经国务院批准设立的全国性证券交易场所,是集中市场、公开市场、场内市场。

新三板持续探索创新

改革的步伐从未停止。

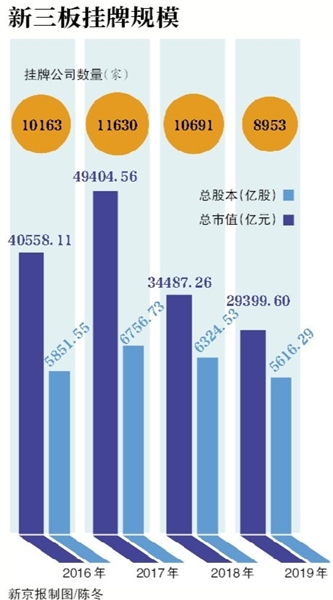

全面扩容后,新三板挂牌公司数量迅猛增长,首年突破千家,次年突破5000家,第三年突破万家。面对万家企业的差异化需求、多元化特征,新三板以市场分层为抓手,开启了差异化监管和服务的探索。

2016年6月27日起,全国股转公司正式对新三板挂牌企业实施分层管理,将挂牌公司分为基础层和创新层,实施差异化的股票转让和信息披露制度。围绕盈利能力、营收、市值等指标,创新层设置了三套准入标准,在当时共计7639家挂牌企业中,最终有953家入围创新层。

在运行一年半之后,2017年12月22日,全国股转公司对分层制度进行再次改革,调整了创新层的准入标准和维持标准,以促进更多优质企业向创新层聚集,并持续优化了交易、定向发行、并购重组、信息披露等制度。

但是,随着市场规模的快速增长以及挂牌公司的成长壮大,市场结构日渐变化、市场需求日趋多元,新三板出现了市场交易不活跃、融资功能不强、主动摘牌公司增加等新问题新情况,迫切需要提升市场功能。新一轮改革的呼声渐起。

精选层将至 期待激活市场

尽管精选层尚未开板,但改革带来的活水已经开始激发市场。

东吴证券首席经济学家陈李对新京报记者表示,对于新三板来说,精选层最大的意义是激活市场。新三板市场相当长的时间以来成交都不活跃,没有流动性的市场是很难存活下去的。精选层设立以后,对于企业融资、对于新三板自身的交易都非常重要。对于整体资本市场来说,设立精选层是完善多层次资本市场的建设渠道。本来各方都希望既有主板,又有创业板、科创板,还有新三板,有了精选层以后,互联互通的渠道建立起来了,精选层是多层次资本市场的一个必要环节。

数据显示,今年上半年,新三板全市场10只指数全部上涨,其中三板成指、三板做市、创新成指等3只实时指数分别上涨8.14%、21.91%、25.00%。三板做市指数也从改革前的700点水平回复至1000点以上。上半年市场日均成交环比提升23.21%;上半年盘中日均成交1.29万笔,环比增长102.98%。

摘牌公司数量开始减少,今年上半年,主动摘牌公司数量环比下降37.91%;27家公司取消摘牌计划,其中3家公司净利润超3000万元,优质企业维持挂牌意愿增强。

更多投资者被吸引进入市场,今年6月末,新三板合格投资者达到130万户,较2019年末增长近百万户。投资者对精选层企业的公开发行参与也十分踊跃,超500倍的申购倍数并不鲜见。

至7月20日,现有获核准的32家企业即将全部发行完毕,精选层也将登台运行。(记者 顾志娟)