中新经纬1月19日电 (薛宇飞)“在中介之间流转的商票中,房地产企业签发的占比较高,由于2021年有几家房企出现兑付困难,现在很多人都不敢接商票了。即使接,年化利率也比较高,平均年化利率在36%。”从事票据承兑信息服务业务的安迪对中新经纬说。

上面所说的商票,特指商业承兑汇票,是出票人签发的,委托付款人在见票时或者在指定日期无条件支付确定的金额给收款人或者持票人的票据。它可以简单地理解为企业向合作伙伴签发的有期限的欠条,约定在未来某个时间付款。

过往,房地产企业凭借着在产业链中的优势地位,向供应商开具了大量商票。一些商票中介则私下从供应商处收购未到期的商票,动辄两位数的年化利率,让它成了一门稳赚不赔的生意。

然而进入2021年,随着房企资金链偏紧,到期商票出现拒付现象,让供应商和票据中介手上的商票能否变成现金,充满了变数。如今,中介市场上的商票大幅折价,多位受访的企业负责人、票据中介均表示,他们不敢再接收商票。

兑付困难

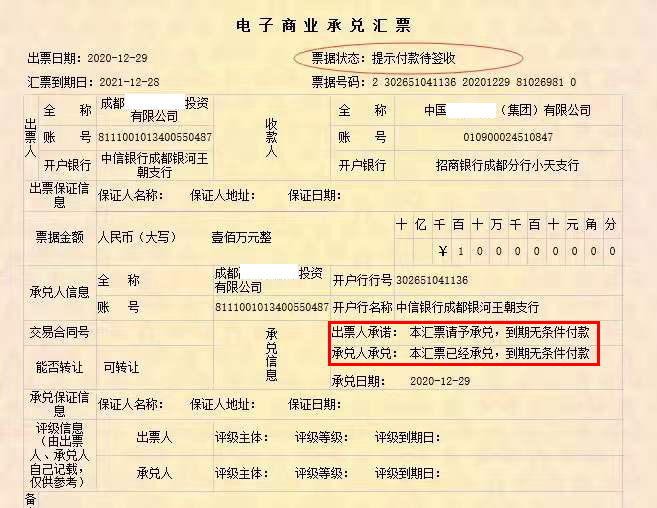

十强房企A成都某项目开出的商票。来源:受访者供图

林先生是一家十强房企A成都某项目的木材供应商,他于2020年底从项目总包方拿到一张100万面值、期限一年的商业承兑汇票,出票人与承兑人都是房企A的项目公司。按照规定,商票到期后,出票人与承兑人需要“到期无条件付款”。

林先生对中新经纬称,项目总包方向他支付款项时,一部分是用现金结算,剩下三成左右给的是商票,据其了解,其他供应商也收到了房企A的商票,“当时房地产市场还不错,这家企业规模这么大,自然没有多想,就等着商票到期去找开发商兑付。”

但进入2021年下半年,个别房企出现债务违约情况,经常与开发商打交道的供应商们变得紧张。林先生称,从2021年开始,他们就不收开发商开出的商票了,担心兑付不了。上述商票到期之前,他手上还有一张TOP30房企签发的商票到期,但金额不大,损失较小。

在房企A商票即将到期前,他与其他供应商已经听说,商票可能无法按期兑付,为此,他们与开发商进行协商,却没有结果。果然,到2021年12月28日,这张百万元的商票未能兑付。他说:“房企A成都项目公司发行的商票很多都没有兑付,整体未兑付金额不小。”

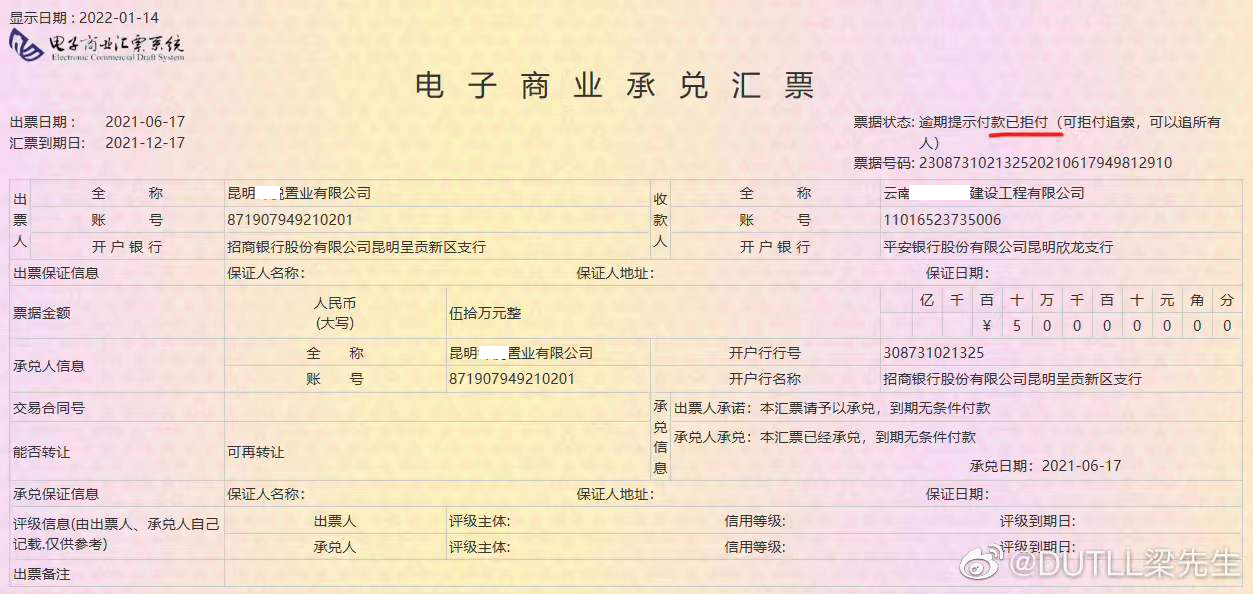

昆明一家房地产公司开出的商票。来源:受访者供图

因为合作方无力偿还欠款,梁先生无奈收取了一张面值50万元、2021年12月17日到期的商票,商票的出票人与承兑人为昆明的一家房地产开发公司,该公司隶属于河南的房企B。该商票到期至今已经有近一个月,房企B仍没付款,票据状态显示为“逾期提示付款已拒付”。1月14日,中新经纬致电承兑人财务部门,相关人士表示,近期公司资金比较紧张,已经在陆续兑付,争取这笔商票在春节前付款。

近日,上海票据交易所公布了最新一期的票据持续逾期名单,名单包含了2021年8月1日至2021年12月31日出现3次以上付款逾期,且截至2021年12月31日有逾期余额或2021年12月当月出现付款逾期的承兑人,共有484家企业。

从企业名称判断,这484家企业主要集中在零售、房地产、建筑、贸易等行业,其中,名称中带有“房地产”“置业”字样的企业超过90家。逾期承兑人中,不乏绿地、阳光城、中南控股、天天快递、恒大新能源汽车等知名企业。

利率飙升

商票作为一种延迟支付工具,在到期前可以在市场上流通,一些着急使用现金的持票人会提前贴现,商票中介根据承兑人信用和剩余期限进行折价。例如,如果贴现率为年化10%,意味着持票人转让一张100万元、剩余期限为1年的商票,到手现金为90万元。商票中介收到这些票据后,要么到期后找承兑人兑付、赚取差价,要么继续转让。

需要指出的是,商票的贴现需要基于双方真实的交易,因此,虽然私下将商票转让给中介或票贩子的行为较多,但并不合规。

安迪是上海一家票据承兑信息服务业务公司的运营总监,他在接受中新经纬采访时称,在中介之间流转的商票中,房地产企业签发的占比较高,在2018年-2020年之间,民营房企商票私下贴现业务很火,很多公司专门为收购某头部房企的商票而成立。

蒋先生开设的公司在过去几年收购了大量房企开出的商票。据其介绍,在2020年之前,根据民营房企信用的不同,商票贴现的年化利率在15%-25%之间。

但自2021年下半年以来,民营房企的商票就成了烫手山芋。蒋先生称,去年下半年以来,一些房企出现商票拒付现象,对市场的打击较大,民营房企的商票基本没人敢收,即使收,贴现价格也非常高,会按照票面金额的一至五折收购。“就房企A的商票而言,它的情况还没有那么糟糕,可能延期几天再兑付,但市场行情现在已经到五折,甚至五折以下了。”他说。

安迪也称,整个商票市场受房企商票拒付风波的影响比较大,非地产企业发行的商票的接受度也在下降,地产商票则几乎没人收,即使有人收,贴现价格也很高,平均年化利率在36%,“很多房企的商票已经不按年化利率计算了,不管到期时间,都按照面值的二至五折收购,个别出事房企低至一折。”

张明亮是河北廊坊市一家玻璃厂商的负责人,长期向河北某大型房企C供货,过往数年经常收到房企C的商票。他记得,在2021年9月之前,有中介还以年化利率10%左右收购商票,但之后折价折得就很厉害,20%、30%甚至更多的都有。从2021年下半年开始,他不再收取企业签发的商票。

商票贴现利率大幅上升,让手持房企商票的供应商们陷入两难,一方面是,如果私下转让给中介,面临巨额损失,另一方面是,不转让的话后期面临企业拒付。林先生说:“我们转让不起呀,100万元的票,从中介那里只能拿到几十万元,赔不起。”

不过,尽管民营房企的商票遭遇较大打击,但蒋先生称,国企、央企类房地产企业商票的规模不大,贴现利率没有明显变化,年化利率保持在5%-10%。安迪表示,国企、央企类房企商票的年化利率保持在10%以下,信用好的会在4%-6%。

官司缠身

如今,对于手持民营房企商票且到期未支付的供应商和中介来说,他们既忙于起诉承兑人和背书人,也疲于应付被起诉。

根据《中华人民共和国票据法》,汇票到期被拒绝付款的,持票人可以对背书人、出票人以及汇票的其他债务人行使追索权。由于电子商票转让时,会将所有持票人都视为背书人,这也就意味着,一旦商票无法兑付,票据的最后持有人可以向所有经手过这张商票的企业发起诉讼,要求它们承担责任。

蒋先生已经极少收购商票了,他的主要精力是面对各类诉讼,既当原告,又当被告。目前,他手上已到期未兑付的商票有3000万元,基本是以约20%的年化利率陆陆续续收购来的,他正在向商票涉及的所有出票人、承兑人、背书人发起诉讼。同时,在过去转手给其他中介、到期未兑付的商票上,他还是背书人,也正在被持票人起诉。因为成了被告,蒋先生现在有几百万元的资金被法院冻结。

张明亮已经将此前经手过的商票陆续转给了他的供应商,到目前为止,到期未兑付商票有几百万元。因此,作为背书人,他正在被商票持有人起诉,一些资金被冻结。

“打商票官司还是比较明确,持票人基本都会胜诉,法院会要求出票人、承兑人、背书人还钱。我们公司作为被告的一些官司中,原告已经胜诉,但我们会选择上诉到河北廊坊中院。”张明亮说。据报道,房企C的所有司法案件均指定由廊坊中院集中管辖。

京师律师事务所票据纠纷法律事务部主任武希奇对中新经纬称,汇票的出票人、背书人、承兑人和保证人都对持票人承担连带付款责任,且持票人可以不按照汇票债务人的先后顺序,对其中任何一人、数人或者全体行使追索权(特别说明:此处为连带责任)。被追索人清偿后,可以向其他汇票债务人行使再追索权。

监管收紧

早在1996年1月1日,《中华人民共和国票据法》就生效实施。东方金诚金融业务部高级分析师张丽对中新经纬称,商票的优点在于,作为一种延期支付手段,它不占用当期现金流,与直接支付现金相比,对承兑人的资金压力相对较小。同时,相对于银行借款及发行债券等方式,商票融资的门槛和发行成本较低。

至于房企为何喜欢发行商票,中国银行研究院研究员邱亦霖分析道,房地产企业在项目建设过程中,涉及很多施工单位、供应商的合作,且建设周期长、投资金额大,两方面影响下,房企面临相当程度账款支付压力以及现金流周转压力。商业汇票具有一定的兑付期限,一般在半年或一年左右,很大程度上缓解房企现金流压力。另外,2020年以后,监管部门为房地产企业融资划定“三道红线”,主要限制有息负债规模的增加。票据融资不计入有息债务,因此,商汇属于较优的融资选项。另据安信证券数据显示,2020年末TOP50房企应付票据规模为4013.5亿元,同比大增33.8%,其中商业承兑汇票占比在80%以上。

但是,房企频频使用商票进行融资,也暗藏风险。华西证券称,一是,如果房企商票频频违约,商票后续的发行会面临较大冲击与压力,整个地产行业的信用乃至其他融资渠道会受到冲击。二是,目前下游建材、轻工等行业供应商所有的交易订单中,房企等企业订单占比普遍较大,如果房企商票违约过多,对下游供应商的资金周转也有影响。

就在1月14日,中国人民银行会同银保监会发布了《商业汇票承兑、贴现与再贴现管理办法(征求意见稿)》,在明确承兑和贴现资质要求、加强风险防控、缩短最长付款期限等方面提出新要求。这被解读为对商业汇票市场的监管收紧。

修订内容提出,承兑、贴现应具备相应的资质和符合监管要求。承兑人应经营和财务状况良好,具备到期付款能力。持票人申请贴现,应具有真实交易关系。银行承兑汇票和财务公司承兑汇票的最高承兑余额不得超过该承兑人总资产的15%,保证金余额不得超过承兑人存款规模的10%。商业汇票的付款期限自出票日起至到期日止,最长不得超过6个月。

张丽认为,上述征求意见的推出,意味着监管对商业承兑汇票的进一步规范,有助于从源头上防控商票风险,办法中缩短票据期限,可提高企业回款速度,为中小企业减小负担,同时起到规避风险作用。

国金证券固收研究组负责人蔡浩称,受到冲击最大的应该是商票市场,开票企业资质约束、贴现银行监管双双加强,或将有助于提振未来商票市场的信用,保护中下游企业的合法权益。

另外,新规还提出商业汇票的贴现人应当是“在中华人民共和国境内依法设立的、具有贷款业务资质的法人”等要求。安迪说,这应该是商票中介比较担心的事情,但具体有多大影响,还需要看实施细则和落地日期。(中新经纬APP)